|

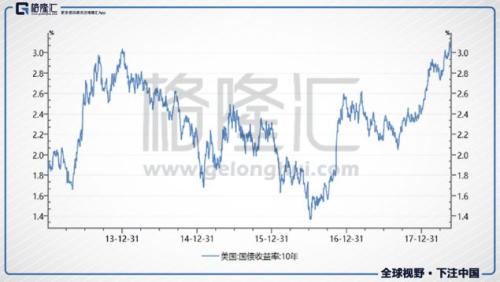

1 美债收益率大涨 前段时间最搅动全球金融市场的莫过于美债收益率,10年期美债收益率再度突破3%的心理关口,并继续上行,一度到了3.12%,为多年来的新高,这几天回落了一点,但仍在高位。 在美债收益率的推动下,美元指数一改过去一年多的颓势,强势上涨,不断向上突破整数关口,目前稍微回落到93.9的位置。

这两个指标,尤其是美债收益率的上涨,分分钟搅动市场的神经,更何况是在美股长牛9年后的高位。短期看随后的股市反应,可以看出市场是很害怕的,不过害怕之后又小心翼翼地上行。 看道指,第一次美债收益率突破3%是4月24日,当天道指一度跌逾2个点,收跌1.74%。最近一次突破,道指又出现明显的短期反应。

那么市场如此紧张兮兮到底有没有道理呢? 说没道理,是因为至少从99年以来,美股的涨跌与美债收益率的涨跌同步,也就是美股上涨伴随美债收益率上行,美股下跌伴随美债收益率下跌。 说有道理,是我们仔细看上面那张图,美股见顶是伴随美债收益率高位的,而美股见底伴随美债收益率低位。 这给人的一个印象是,美债收益率上涨会导致股市下跌,而且逻辑上也是可以自洽的: 第一,美债收益率算无风险收益率,无风险收益率往上走会改变估值体系。现在道指的平均PE大概25倍左右,也许不算贵,但随着无风险利率往上走,这个估值就相对贵了。

第二,美债收益率是其他利率的参考,美债收益率上行,会推高其他利率。企业新债偿旧债的时候,面临更高的融资成本。有些企业可能就借不到钱了,想想最近我们这一堆务危机,就能理解了。还有像07年开始的次贷危机,利率上行也是重要的诱导因素之一。 第三,美债收益率不断上行,和股息率比越来越有优势,这让美债比股票会更有吸引力,导致资金从股市流出,流向美债。 把没道理与有道理综合在一起看,似乎可以得出这样一个结论,美债收益率的上涨存在一根红线,跑到这根红线上以后,金融市场的风暴将来临。 问题是,能找到这根红线吗? 2 美债收益率的红线在哪? 金融市场是个左侧市场,你永远只知道左边发生了什么,站在那个点上,你永远都不确定右边将会发生什么? 美债收益率的红线也是如此。 我们回过头去看左边发生了什么,2000年那次,美债收益率的红线在7%左右,2007年那次,红线又在5%左右。那这次红线会在哪?

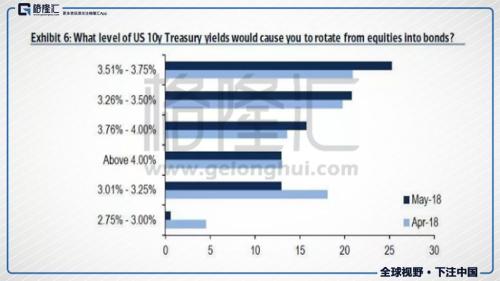

在美股9年长牛,利率又在上行的敏感环境中,美债收益率的红线是许多人会关注的。 美银美林首席策略师Michael Hartnett表示,如果美债收益率升至3.5%,资金出现重新配置并不会令人意外。 而“老债王”Bill Gross此前警告,美国经济无法承受十年期和三十年期美债收益率水平超过3.25%。 有一个数据可能更有参考意义,美银美林在它的调查报告中就提到了一个投资者非常关注的问题:十年期美债收益率升到多高的水平会刺激你将资金从股市转移至? 调查对象涉及223位基金经理,掌管着6430亿美元的资金,中值答案是3.6%。 有意思的是,与4月份相对比,中值提升了,上次是3.5%。 问题是,调查报告中的反应能不能反映实际的交易操作呢?并且从美林美银的调查报告可以看出,基金经理们对美债收益率走高的容忍度是会变高的。 如此可以看到:美债收益率的红线是非常难确定的,只有当崩盘真实发生,并且需要一段时间强化后,你才知道它碰到了红线。 这里引申的一个问题是,究竟是美债收益率碰到红线让崩盘发生,还是崩盘发生让某个美债收益率的数字变成了红线? 2000年有互联网泡沫破灭,之后还有2001年的911事件;2007年有次贷危机,之后演化成全球金融危机。如果美债收益率不往上走,这些危机就不会发生了吗?答案显然不是。 这就表明,比起寻找美债收益率的红线,关注估值,关注经济基本面要来得更有意义。 美债收益率上行确实考验杠杆的承受能力,会压垮一些企业的杠杆,再伴随美元指数的上升,还会考验其他国家的杠杆承受能力。那么全球来看,目前存不存在一个大的资产泡沫,面临美债收益率上行的挑战?并且,这个资产泡沫破灭,会像2007年次贷危机一样,扩散到其他领域,最终演化成一场大的经济危机。 这个问题,我回答不了。 最近看到香港货币当局现在打响第二轮港币保卫战,以香港的美元储备,守住底线是没有问题的,只是代价是利率上行,这会对香港房价产生什么样的影响? 这个问题,我不知道。

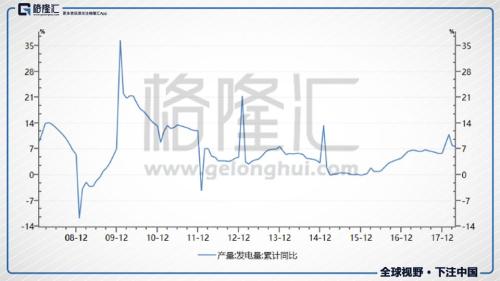

可以给结论的是,如果不存在上面提到的资产泡沫,那么美债收益率的红线可能还远着。如果存在,那么现在是一场时间赛跑。 我们转向另一个问题,即全球的经济目前到底在哪? 3 全球经济地图 到5月份了,一些经济体已经公布了一季度的GDP数据,来看几个主要的。 先看美国,一季度的GDP同比增长2.86%,是2015年三季度以来的新高,经济继续在走强中。 美国的失业率进一步往下走,到3.9%。 再看中国,一季度增长6.8%,与去年四季度持平,也是不错的。累计发电量同比来看,也在增长中。 香港一季度GDP同比增长4.7%,是11年以来的最高增速。

日本一季度GDP同比增长0.9%,增速放缓比较明显,环比下跌0.2%,是2015年第四季度以来第一次为负。 英国、法国、德国2018年一季度增速有所放缓,2017年的经济增长情况基本上是不错的。个人觉得,这也是2016年经历两起黑天鹅后(英国脱欧,特朗普当选),2017年强势走强的原因,经济数据表明欧洲经济并没有那么差。一季度尽管有所放缓,副行长表示“不担心第一季度经济暂时放缓的压力”,“国内通胀压力正在走强”。 复盘发现,欧洲的股市不知不觉都已经摆脱了今年2月以来的全球调整,英国收盘价创了历史新高,法国创了09年以来的新高,德国也基本走出了今年2月以来的暴跌。 从这几个主要经济国家的经济数据也可以看出,全球经济还在增长中,另外佐证这一观点的还有贸易数据,相比14年、15年、16年主要国家的出口同比是下滑的,17年、18年已经转为正增长,并且增速在上移。 这样一来,就不难理解利率的上行:在经济逐渐上行的环境中,全球货币总舵主出于两个原因有动力推高利率: 第一是预防经济繁荣可能带来的通胀; 第二是让利率正常化。 一个正常的经济体利率不可能一直停留在0的位置,毕竟资金借货是让渡了资金的使用权,这不应该是免费的。我们可以看到15年、16年美联储分别加了一次利息,2017年加了三次,2018年已经加了一次,预计今年至少还有2次。 美联储的加息成为全球流动性的大拐点,是美债收益率上升的主要推手。换而言之,经济向好是美债收益率上升的主要推手。这样就可以理解,为什么股市的涨跌会有利率的涨跌步伐一致?两者背后有个共同的推手是经济向好。 那么这轮经济增长什么时候结束?利率上行到哪反过来制约经济的增长?这个问题还真的回答不了,有个指标倒是可以关注,即美联储的加息。 在目前没有明显通胀的威胁下,美联储不用被迫加息(上世纪80年代美联储在通胀的威胁下被迫加息,无视经济的萎靡),那么其加息的行为可以视为未来经济的信号。它继续加息,表明经济至少是还过得去的。 4 结语:应对比预测重要 你知道,现在美债收益率上行,美元指数大涨,还有石油暴涨,还有中美贸易战,是可以衍生出各种各样的预测的,并且它还可以衍生出一系列阴谋论,比如美国要割全球韭菜了。 然而,这些预测对我们投资又有什么帮助?有一句话是,我们努力寻找系统性风险,但现实是,往往是它先找上我们。 对投资来说,应对来得远比预测重要。在一个利率不断上行的环境中,安全比收益要更重要。控制好自己的仓位,控制好自己的风险。 然后,比起各种预测的戚戚惨惨,有个问题要有意思的多,那就是,如果崩盘发生了,你准备好了捡哪些资产吗? 在过往的农业文明里,光合作用决定着整个人类的经济天花板。而在现代文明时代,人类的天花板是人类自己的知识。这是因为,自革命之后,人类的生产力与人类自身的知识完美的挂钩了。只要知识可以继续被创造出来,技术进步就不会停止,生产力就会不断提高。知识是可以传承的、积累的,在理论上也是无限的。 这也决定了,每一次的崩盘都不会是世界末日,除非你认为我们已经到了技术边界已经无法扩大。 |